이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

벤처기업의 임원 또는 종업원(자회사 임직원 포함)이 주식매수선택권을 행사함으로써 얻는 이익은 2억원까지 비과세하며, 근로소득세를 5년간 분할납부하거나 요건을 갖춘 경우 양도 시점에 양도소득으로 과세하는 방법 중 선택 가능

유의사항납부특례를 신청한 경우 종합소득세 신고

(신고) 납부특례를 신청한 경우, 임원 등은 주식매수선택권을 행사한 날이 속하는 과세기간의 종합소득세를 확정신고·납부할 때 주식매수선택권 행사이익을 포함하여 종합소득 과세표준을 신고

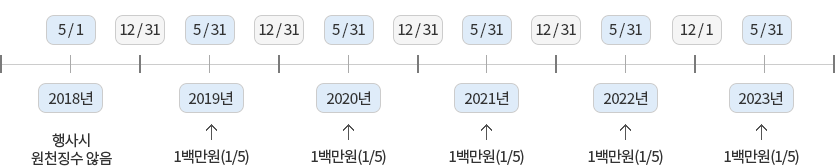

사례 주식매수선택권 ’17.1.1. 부여 ⇨ ’18.5.1. 행사(소득세 5,000,000원)

* (요건) 벤처기업 육성에 관한 특별조치법에 따른 주식매수선택권으로 연간 행사가액의 합계가 3년간 5억원 이하인 것

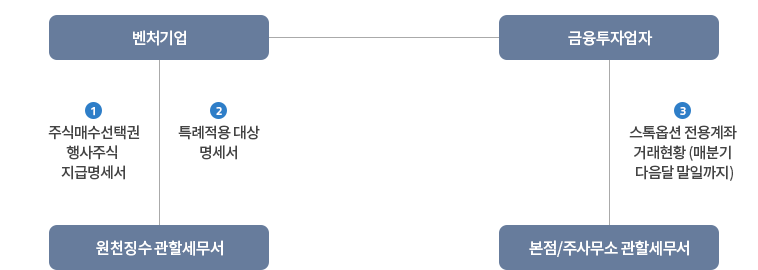

양도소득세 과세특례 적용 절차

| 부여 기간 | 특례대상 기준 | 특례 한도 |

|---|---|---|

| 1999.12.31. 이전 | 주식의 매수가액 | 연간합계액 5천만원 |

| 2000.1.1.~2000.12.31. | 주식의 매수가액 | 연간합계액 3천만원 |

| 2001.1.1.~2006.12.31. | 행사이익 | 연간 3천만원 |

페이지에서 제공하는 정보에 대하여 만족하셨습니까?